美债 10 年期减 2 年期利差持续收窄,市场担心利差倒挂后,美国经济将步入衰退,不过这次有什么关键不同之处?

本文重点:

加入 MM PRO 看本文关键重点 !!

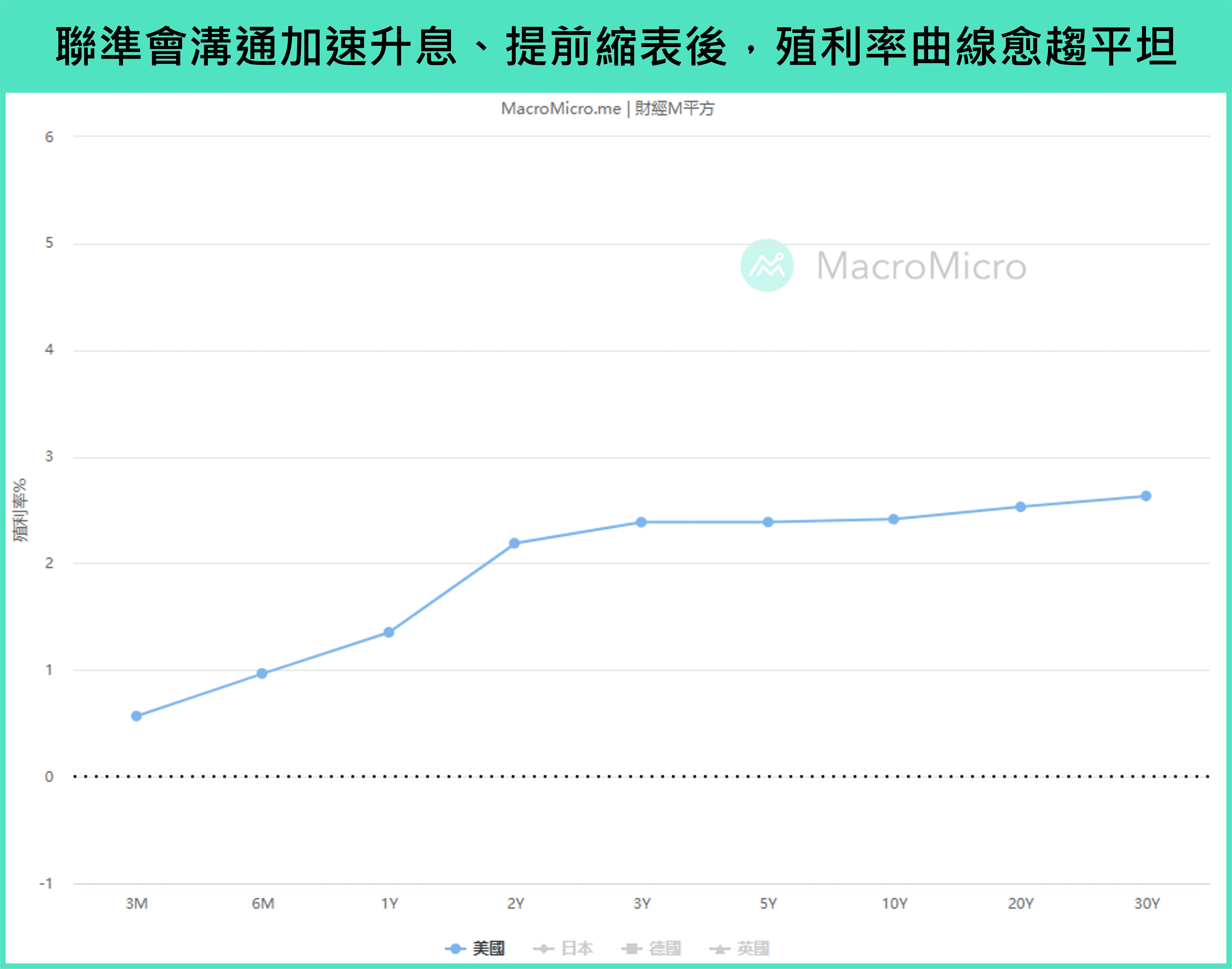

自 2022 年 3 月美联储会议后,委员陆续公开发言,表示不排除在未来几个月会议实施一次或多次 2 码的升息,美债 2 年期、10 年期收益率攀升至 2.19%、2.41%,而 3、5、7 年期收益率则分别至 2.39%、2.39%、2.42%,除了 10 年期减 2 年期利差一度缩窄至 18 bp 以外,美债收益率曲线更自去年底 20 年减 30 年利差倒挂后,3、5、7、10 年均出现进一步平坦以及一度部分倒挂,M 平方以两重点解读:

注:收益率曲线 ( Yield curve ) 为某一特定时刻,将不同天期债券收益率绘制于同一张图表上,所呈现的曲线即为债券收益率曲线。通常短天期债券收益率较低,长天期债券则因持有时间较长所需的风险溢酬,因此较短天期收益率高,一般正常的收益率曲线会呈现正斜率状态。若出现短天期利率高于长天期的状况,利差翻负,便简称收益率曲线倒挂。

一、从历史上的倒挂,看美联储可能的应对

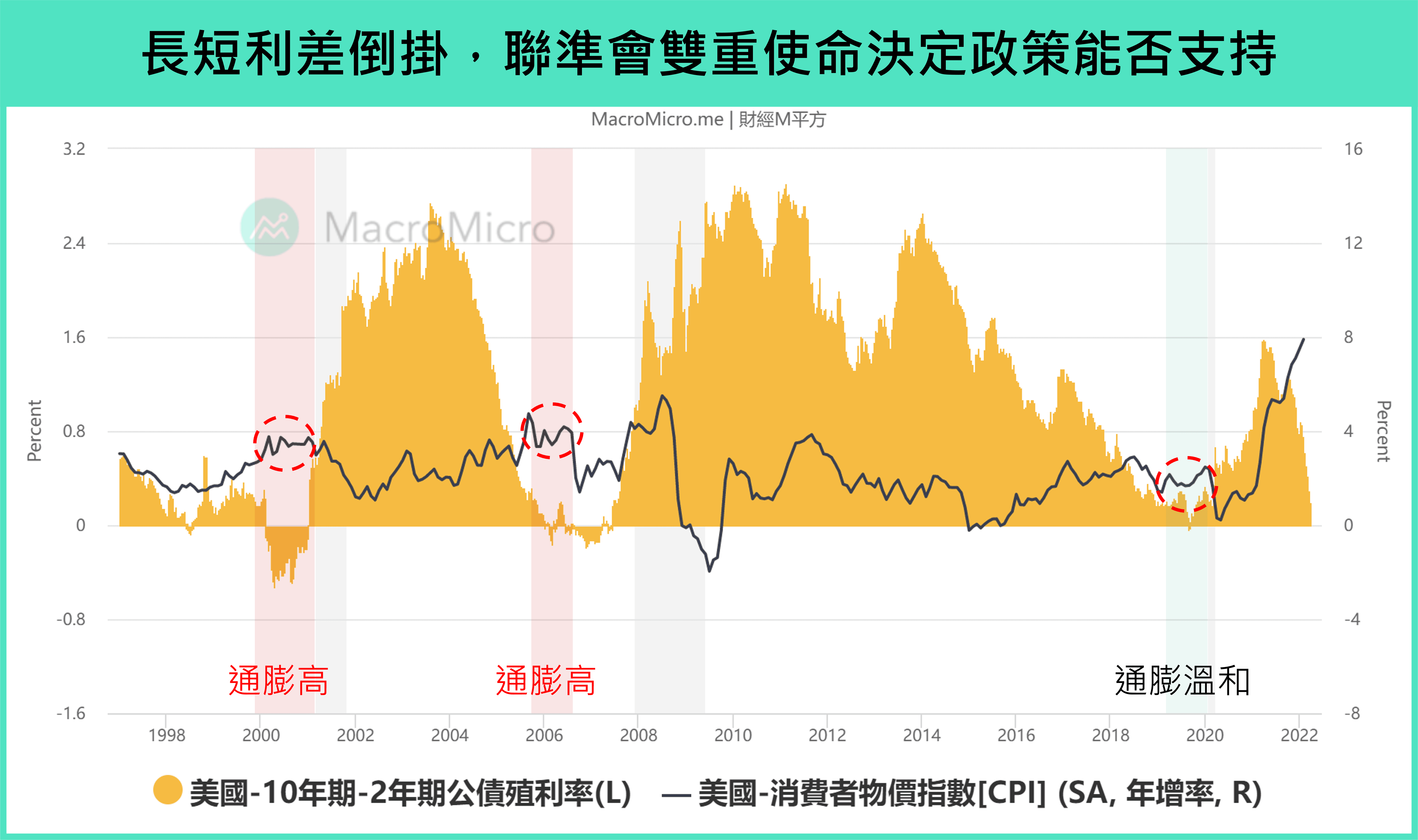

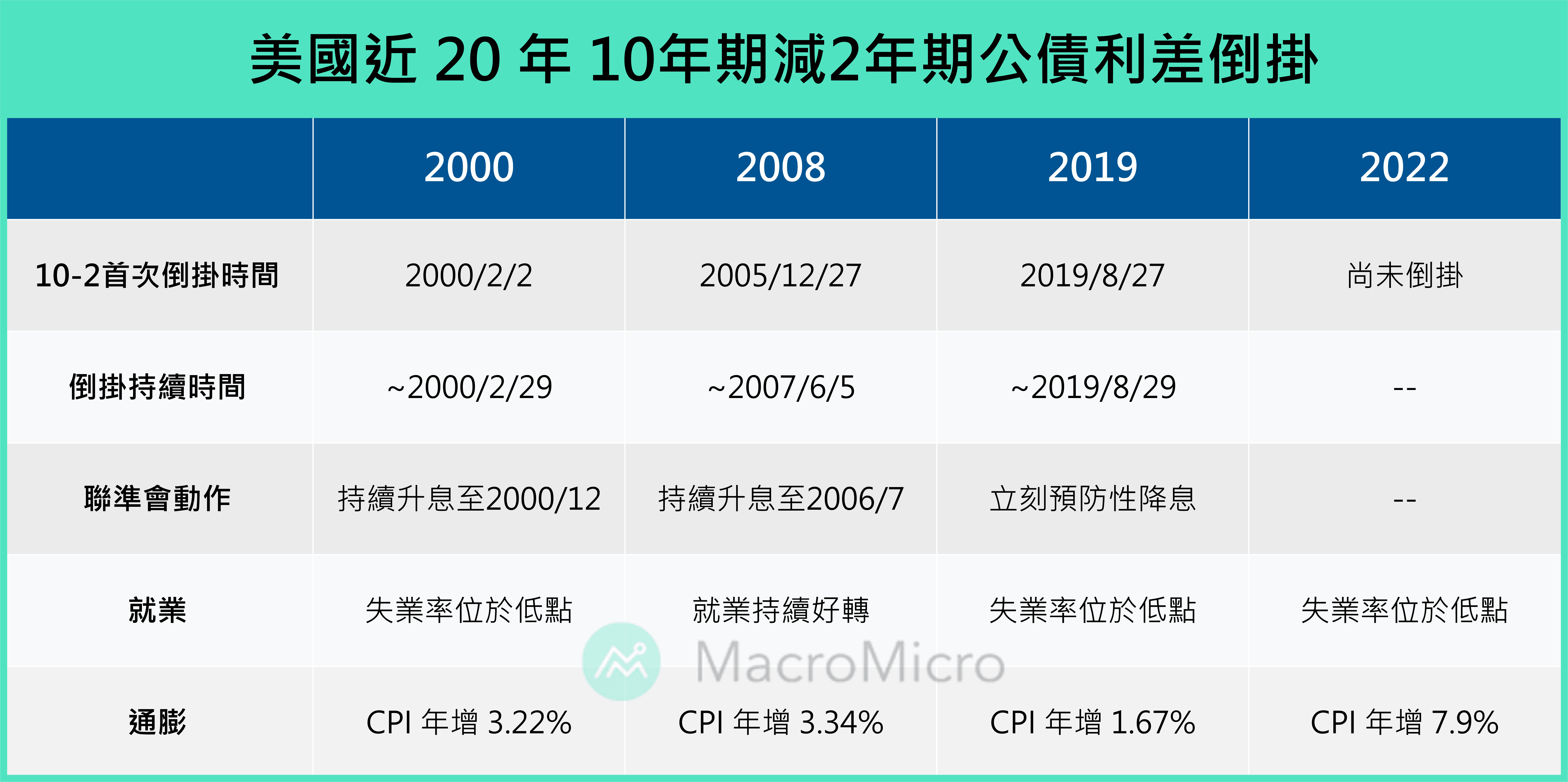

观察过去二十年,美国 10 年期减 2 年期国债利差 共发生过三次收益率倒挂事件,分别在 2000 年、2005 年与 2019 年,而每次倒挂伴随而来的分别是网络泡沫、次贷金融危机与新冠肺炎的衰退,因此市场常将倒挂视为经济衰退的风向球,其他还有纽约联储用于计算衰退概率的 美国 10 年期减 3 个月期国债利差、Powell 近期提到的 3 个月期减 6 季度远期利差等。

然而回顾可以发现,当发生倒挂时,美联储 随之展开的政策应对特别重要,若美联储在倒挂当下便实施降息救市,如 2019 年 8 月的预防性降息,则倒挂就将可控,尽管随后仍然发生新冠疫情导致经济衰退,却并没有像 2000 与 2008 年出现经济的结构性问题。那为何美联储在 2019 年倒挂时能够实施降息,而 2000 与 2008 年却没办法呢?

从图中可以发现,关键就在于当下美联储双重使命的状况:2000 年、2005 年收益率倒挂时,美联储皆位于升息循环中段,2000 年初倒挂时,美联储方从前一年(1999 年 7 月)启动升息;2005 年底倒挂时,美联储则自 2004 年 6 月开始升息。而两时期 CPI 同比皆位于 3% 以上的相对高点,美联储政策利率也因此持续地升息以控制通胀,导致收益率倒挂均出现半年以上的持续;直至经济出现问题,甚至衰退且伴随通胀反转向下后,美联储才开始快速转变为宽松货币政策,以拉大长短天期利差。

而 2019 年最大的不同,则在 CPI 与前几次升息相比处于相对低档(1.67%),长短天期利差一发生倒挂,美联储得以随即执行预防性降息,使利差倒挂型态仅维持 3 天!由上述历史经验可知,美联储执行升息最终目的仍为实现双重使命,控制通胀,并尽量维持就业的最大化,若通胀未降至美联储目标水准,货币紧缩操作也将持续,收益率倒挂情形也较难缓解。

MM 研究员: 回头审视 2022 现况,我们认为 美国 10 年期减 2 年期国债利差 将有出现翻负(收益率曲线倒挂)的机会,因为在后疫情时代,供需不平衡造成的高通胀,不论是从 CPI 同比、美债平衡通胀率 来看,均将支持美联储年内鹰派升息举措,同时长端利率也面临经济增速逐渐回归长线平均的压抑。

二、本次与过往最大的不同,10 年期减 3 个月利差仍在高档

目前 美国 10 年期减 2 年期国债利差 收窄至 20 bp 左右,但对于即将有可能面临到的利率倒挂,M 平方提出一个关键不同:那就是本次 美国 10 年期减 3 个月期国债利差 目前仍在高档!

已经是订阅会员了吗? 若您已经是订阅会员请点此登入

享 M 平方完整服务

一手掌握全球投资

商品的关键指数

每月约 6 ~ 8 篇独家

重大事件 / 数据分析快报

自製关键图表

回测绩效

用户秘密指标

观点分享

【 年缴送课程 】 年缴订阅,就送价值 5000 元《宏观投资攻略》,掌握独家工具 X 投资指标!

【MM Podcast】知识点特辑 ft.蕾咪|震盪中抓机会,就用财务规划开始 立即收听>>