在上一篇【观察黄小玉,不可不知的六大指标 (上)】里,先替大家介绍了美国农业部和玉米市场,接下来,M平方将和大家一起进入黄豆及小麦的世界。

黄豆市场

全球黄豆有近 8 到 9 成用来压榨,以製成黄豆粉或黄豆油,分别是动物蛋白质饲料的主要来源,及植物油的第二大来源。

由下表可以看出,目前美国及巴西为第一、二大的黄豆生产及出口国,分别占据全球约 60%产量及 80%出口量;中国为最大的消费及进口国,占比约为 30%及 60%。在 1980 年代初期之前,黄豆出口主要来自美国,但随着南美洲加入战局,巴西、阿根廷的黄豆产量逐年上升,目前巴西已经快追上美国的产量。 2000 年代初期,中国经济兴起,大量进口玉米和黄豆等作物,2003~04 年和 2007~08 玉米和黄豆大多头市场,主要是由中国前所未见的强劲需求所驱动。

此外,美国于 1996 年通过联邦农业改善与重整法案后,农夫可自由选择要种植的作物,使黄豆目前成为在美国当地,种植面积仅次于玉米的第二大农作物,也是最常被用来和玉米进行轮作的农作物;另外,由于黄豆和玉米生长于相同地区,两者收益比较是农夫决定两者种植面积的主要考量。

指标一:全球供需

由于南美洲产量上升、美国政府法案开放及新兴国家兴起、畜牧业的饲养需求等因素,使全球黄豆市场持续扩展;自 1996 年起,全球黄豆供给平均每年增速超过 5%,黄豆需求则增速近 5%。

自 2012 年以来,由于单位产量和种植面积的双双提升,使黄豆市场供过于求的状况扩大,预期 2017 年产量将突破 4 亿吨,期末存货达 8400 万吨,创下历史新高。

指标二:黄豆供需动能

由于价格往往反映着是动能上的变化,而非绝对值的大小,因此 M平方以黄豆供需动能来代表黄豆市场的供需消长状况,计算方式如下:

黄豆供需动能=需求量同比-供给量同比。

零轴以上代表供需动能增加,需求增速高于供给增速,价格有所支撑;零轴以下为供需动能减少,需求增速低于供给增速,价格容易下跌。

由下图可知,黄豆供需动能和价格大致呈现同向关係,且当供需动能在 0 轴之上时,价格容易上升。自 2012 年黄豆供需动能和价格自历史高点滑落后,供需动能多呈现衰落,虽 2016 年曾一度回升至 2%之上,但预期 2017 年将再度跌落负值,动能未能延续。

指标三:存货需求比 (月)

由于南美加入战局,目前的黄豆收成已经演变为每年两次,各为 6 个月;美国黄豆播种时间为 4~5 月,收成在 9~11 月;巴西播种在 10~11 月,收成在 3~6 月。在三大农作物中,黄豆的季节性价格型态最为明显,以下将依据美国的黄豆生长型态来介绍。

5 月时价格多处于高峰,此时为前一年作物供给即将耗尽、新作物将播种的时期。 6 月到 9 月的夏季期间时,价格会慢慢下跌而少有例外,此时巴西收成的黄豆开始上市,且美国新作物已种植完毕;特别注意的是,7 月到 8 月为美国黄豆的生长线,这段期间的气候对黄豆产量有重要影响,若美国气候发生问题,价格将在夏天出现逆季节性型态,直到夏天后期美国作物实际收成之前。

10 月为季节性型态价格低点,此时收成期间即将结束,同时也是南美黄豆的播种时间,价格容易在 10~12 月缓慢上升,而又在 12 月到隔年 2 月时价格呈现低迷,因美国农夫于冬季期间会积极销售秋收黄豆,以运用这些资金购置次一作物年度所需的设备与用品,销售高峰期常落在 1~2 月,年度价格低点常常发生在 2 月份,即黄豆交易者所谓的「 2 月份跌势」。 3 到 5 月时价格回升,美国黄豆供给逐渐减少,由巴西黄豆接手,但巴西黄豆要到 3 月份开始收成,真正收成要到 5 月份,这段期间常导致价格上扬,涨势可能延迟数月,特别是美国黄豆在 4 、 5 月份的播种有所延迟时。

下图为 1981~2016 年期间下,各月份的平均价格走势。可以明显看出,黄豆价格在夏季期间(6 月~10 月)多呈现下跌,而冬季期间(2 月~5 月)则逐渐回升;当时此季节性走势是平均状况,仍需观察每年状况而定。

不论是天气影响产量,或饲养的牛、猪数量影响需求,这一切的供需平衡状况都会反映在期末存货上。因此,M平方计算出存货需求比,作为判断黄豆基本面的最关键指标。

存货需求比为每年期末存货和需求的比例,代表期末存货可以供应几天(年)的需求;举例来说,2016 年 12 月的最新数值为 25.1%,表示现有存货可供应 0.251 年的需求,即约 91.62 天。当数值下降时,代表存货相对于需求较少,价格有所支撑;而当数值上升时,反映存货相对于需求较多,价格容易减速。

前面曾介绍过农产品的资料期间为一年,但美国农业部会每月修正对当年度的预测值,因此,每月存货需求比预测值的变化就成为影响价格的关键因素。 M平方将美国农业部每月公布的预测值,转换成存货需求比,并绘製如下图。此外,由于该月报是以每年 5 月为起始点,因此在 2016 年 5 月到 2017 年 4 月间,每月公布的数值均代表 2016/17 年的预测值。

由图可知,黄豆存货需求比的预测值和价格间,呈现明显的反向关係。此外,由于每年 5 月美国农业部会公布对下一年度的预测,7 、 8 月份为美国黄豆的生长线,3~5 月为巴西黄豆的收成期,可特别注意这些月份的公布结果。

2014 年起,存货需求比的预测值自高点开始减速,但近期对于 2017 年度的预测值却缓步上升,主要来自于预期产量的上调。

指标四:存货需求比 (年)

观察长线趋势,黄豆的存货需求比自 1997 年后逐步攀升,且当比率过高时,会有数年的供需调整,近年该数值处于相对高点。

指标五:COT Index

筹码面指标代表着市场上投资人的资金布局,可以看出黄豆在市场上的多空走势。 M平方以COT 指数代表大额交易人的多空动向,计算方式如下:

黄豆 COT 指数=COMEX 黄豆期货大额交易者投机者净部位-避险者净部位

其中,投机者指非商业交易者,目的偏向投机性,而商业交易者则通常扮演避险角色,与实际状况反向,将两者相减可明显看出大额交易人的多空动向,向上代表大型交易人对黄豆市场看多,向下则表示看空;可作为大户筹码的参考。由下图可知,黄豆 COT 指数和黄豆价格间呈现亦步亦趋的关係。

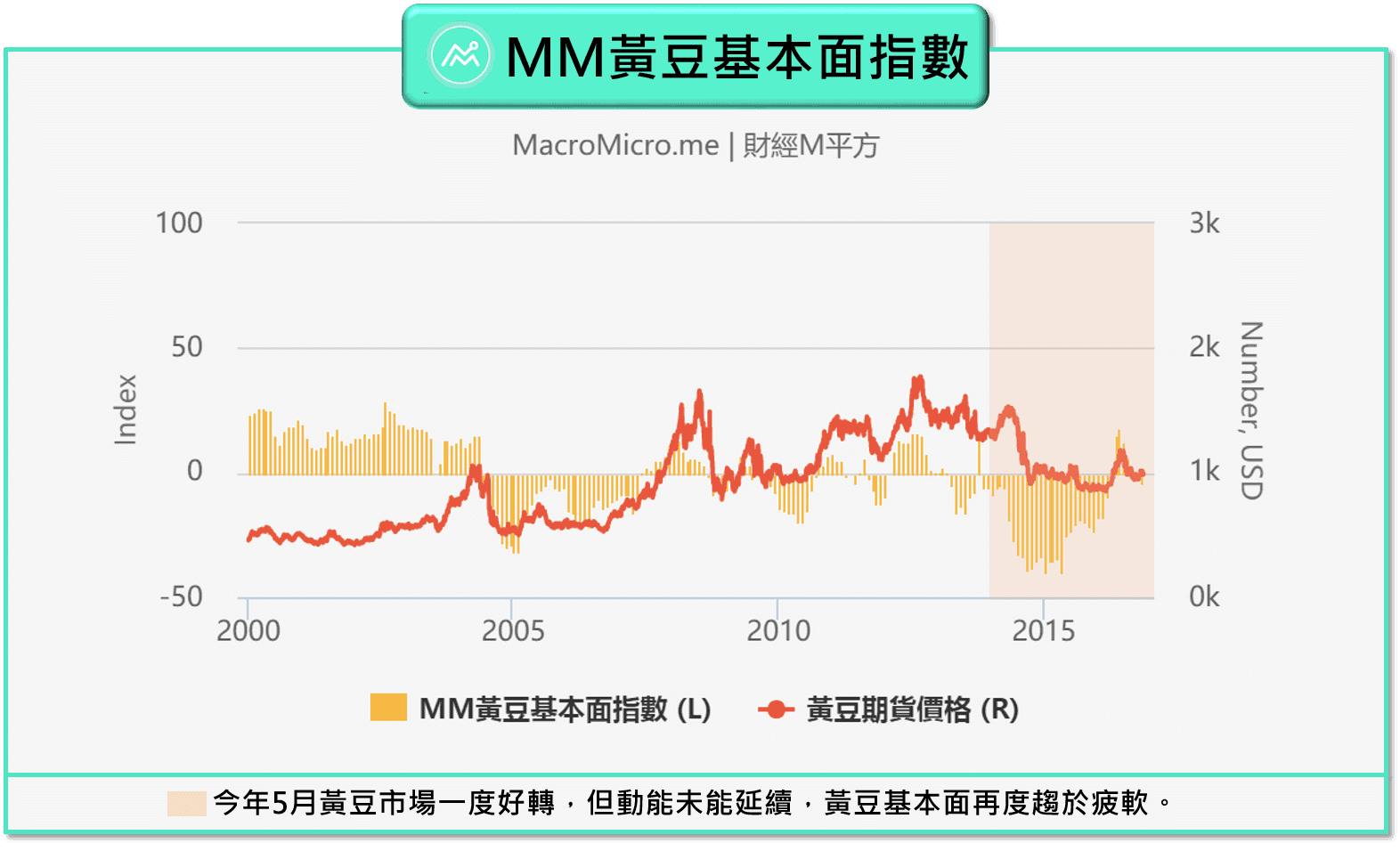

指标六:MM 黄豆基本面指数

最后,MacroMicro 编製了MM 黄豆基本面指数,此为统整黄豆各项基本面与筹码面的整合型指数。投资人可依此指数观察黄豆整体基本面的状况,当指数向上时,显示整体情况渐佳,向下显示黄豆近期表现疲弱。

近年来由于黄豆供过于求的情况严重,基本面表现不佳;今年 5 月基本面指数虽曾一度转正,但之后持续衰退,目前已跌落到零轴以下,基本面趋于疲软。

小麦市场

小麦主要作为粮食作物,劣质小麦也可做为畜牧饲料;小麦可分为冬麦及春麦,冬麦指秋天播种经过冬眠后,于春天生长、夏天收成,春麦则是春天播种、秋天收成。

由于小麦可在全世界生长,所以生产地区较为分散,而不像黄豆或玉米集中在少数国家;目前小麦的主要生产国为欧盟、中国、前苏联 12 国(FSU-12,不含俄罗斯及乌克兰)及印度,合计约 70%,其中前苏联 12 国、欧盟也为全球前二大出口地区,与俄罗斯三者的合计出口量超过 60%。

在 1990 年代、 2000 年代初期及 2008~2016 年,由于开发中国家的人口增长及所得提高,成为小麦需求增长的动力来源。非洲、中东及东南亚已成为主要进口地区,占据全球约 40%;非洲因人口增长,对粮食作物的需求上升,亚州则因所得上升,对饲料用小麦及作为米饭替代品的需求增加。

指标一:全球供需

由于小麦需求和人口及偏好相关,再加上基因改良的进产缓慢、相对报酬较玉米和黄豆为低的关係,市场增速速度较慢;1996 年至今,小麦供给平均每年增速约 1.8%,需求则为 1.3%。

近 5 年来,小麦市场的供需差距逐渐拉大。主因为耕作技术的提升,使小麦的单位面积产量明显提高,目前生产量已接近 10 亿吨,期末存货也来到约 2.5 亿吨,创下历史新高。

指标二:小麦供需动能

由于价格往往反映着是动能上的变化,而非绝对值的大小,因此 M平方以小麦供需动能来代表玉米市场的供需消长状况,计算方式如下:

小麦供需动能=需求量同比-供给量同比。

零轴以上代表供需动能增加,需求增速高于供给增速,价格有所支撑;零轴以下为供需动能减少,需求增速低于供给增速,价格容易下跌。近年来由于单位产量的提升,小麦供需动能维持低迷。未来可观察供需动能是否有机会攀升至 0%以上,透露最坏状况已过。

指标三:存货需求比 (月)

小麦和玉米、黄豆相同,均为一年生作物,冬麦的主要生长线间为夏天,春麦则在秋天,因此这段期间的气候对小麦产量有攸关影响;由于小麦在世界各地均有种植,各地区的生长线间又有些许差异,因此无法像黄豆一样存在明显的季节性。下图主要以美国为例,说明小麦的生长周期。

不论是天气影响产量,或人们偏好改变而影响需求,这一切的供需平衡状况都会反映在期末存货上。因此,M平方计算出存货需求比,作为判断小麦基本面的最关键指标。 MM 将美国农业部每月公布的预测值,转换成存货需求比,并绘製如下图。

由图可知,小麦存货需求比的预测值和价格间,呈现明显的反向关係;此外,由于每年 5 月美国农业部会公布对下一年度的预测,可特别注意该月份的公布结果。自 2015 年以来,美国农业部不断上调小麦的产量预期,使存货需求比来到历史新高,近月该数字在高檔震盪,小麦价格也在低檔徘徊。

指标四:存货需求比 (年)

观察长线趋势,存货需求比若过高,其后将伴随着长达数年的供需调整;目前该数值已来到历史高点,若历史趋势不变,可静待指标反转、价格回升的时机。

指标五:COT Index

筹码面指标代表着市场上投资人的资金布局,可以看出小麦在市场上的多空走势。 M平方以COT 指数代表大额交易人的多空动向,计算方式如下:

小麦 COT 指数=COMEX 小麦期货大额交易者投机者净部位-避险者净部位

其中,投机者指非商业交易者,目的偏向投机性,而商业交易者则通常扮演避险角色,与实际状况反向,将两者相减可明显看出大额交易人的多空动向,向上代表大型交易人对小麦市场看多,向下则表示看空;可作为大户筹码的参考。

指标六:MM 小麦基本面指数

最后,MacroMicro 编製了MM 小麦基本面指数,此为统整小麦各项基本面与筹码面的整合型指数。投资人可依此指数观察小麦整体基本面的状况,当指数向上时,显示整体情况渐佳,向下显示小麦近期表现疲弱。

自 2014 年中以来,由于小麦供过于求的状况扩大,MM 基本面持续滑落,近月则有不再恶化的现象,可持续观察小麦供需市场,以寻找小麦价格的低点。

小结

整体而言,以黄豆来看,巴西黄豆目前的生长状况也十分良好,供需逐步转差,价格无向上支撑力道,而玉米和小麦的价格则因长线的供过于求纷纷已滑落至新低,预计三大农产品在 2016/17 年仍将维持供过于求的局面,投资人可静待最坏状况过去,每月观察六大指标以查看供需状况是否透露出改善讯号。

本文作者:MacroMicro(Sabrina )

上一篇:【操盘人必看】观察黄小玉,不可不知的六大指标 (上)

农产品图表更新:操盘人必看-黄豆篇、操盘人必看-小麦篇

文章内容为恩平方财经股份有限公司之智能财产,如需转载需经过本公司同意。

文章内容仅供投资人参考,投资人须自行承担风险,本公司不负担盈亏之法律责任。

【 年缴送课程 】 年缴订阅,就送价值 5000 元《宏观投资攻略》,掌握独家工具 X 投资指标!

【MM Podcast】 After Meeting EP. 120|After Meeting EP. 120|通膨又来!联准会诸公们态度盘点 立即收听>>